本次光伏新政在建設(shè)指標(biāo)控制上較前期更為嚴(yán)格,且沒(méi)有設(shè)置緩沖期,而前期調(diào)整補(bǔ)貼的政策帶來(lái)的搶跑一定程度上透支了下游電站的需求,結(jié)合各產(chǎn)業(yè)鏈環(huán)節(jié)的競(jìng)爭(zhēng)環(huán)境與經(jīng)營(yíng)特點(diǎn),預(yù)計(jì)中游的電池片和光伏組件會(huì)受到相對(duì)較大的負(fù)面影響,特別是前期擴(kuò)產(chǎn)較多的主體。

一、光伏新政分析與相關(guān)政策回顧

本次發(fā)布的光伏新政的主要內(nèi)容如下:

?。?)2018年普通光伏電站暫不安排建設(shè),在國(guó)家下文前,各地不得安排需國(guó)家補(bǔ)貼的普通電站的建設(shè);

(2)分布式光伏開(kāi)始進(jìn)行規(guī)模管理,2018年安排10GW。5月31日及以前并網(wǎng)的分布式光伏項(xiàng)目納入規(guī)模管理,未納入國(guó)家規(guī)模管理的項(xiàng)目,由地方依法予以支持;

(3)支持光伏扶貧,在各地落實(shí)實(shí)施條件、嚴(yán)格審核的前提下,及時(shí)下達(dá)“十三五”第二批光伏扶貧項(xiàng)目計(jì)劃;

?。?)有序推進(jìn)領(lǐng)者基地建設(shè),今年視光伏發(fā)電規(guī)??刂魄闆r再行研究;

?。?)鼓勵(lì)各地根據(jù)消納條件和相關(guān)要求自行安排各類不需要國(guó)家補(bǔ)貼的光伏項(xiàng)目;

?。?)自發(fā)文之日起,新投運(yùn)光伏電站、“全額上網(wǎng)”分布式光伏上網(wǎng)電價(jià)降低至0.50/0.60/0.70元/度,“自發(fā)自用、余電上網(wǎng)”分布式光伏全電量補(bǔ)貼降低至0.32元/度,村級(jí)扶貧電站(0.5MW以下)標(biāo)桿電價(jià)不變。

新政政策出臺(tái)的背景是可再生能源附加基金的缺口在光伏裝機(jī)快速增加中已入不敷出。根據(jù)測(cè)算,2017年累計(jì)缺口已經(jīng)達(dá)到1000億左右,補(bǔ)貼拖欠已經(jīng)達(dá)到3年,在2-3年的短期內(nèi)解決補(bǔ)貼缺口問(wèn)題的各種可能性已基本喪失。值得一提的是,本次光伏新政調(diào)整的力度和節(jié)奏都較前期嚴(yán)厲,一方面建設(shè)指標(biāo)驟減,普通電站無(wú)指標(biāo),推翻了此前國(guó)家能源局下發(fā)的2017-2020年的建設(shè)指標(biāo),而分布式電站指標(biāo)將前期未納入指標(biāo)管理的屋頂戶用分布式光伏、自發(fā)自用分布式光伏納入到指標(biāo)控制中,目前來(lái)看下半年也無(wú)剩余指標(biāo);另一方面,不留緩沖期,因此前期調(diào)整后的裝機(jī)搶跑這次不會(huì)再出現(xiàn)。

回顧過(guò)往,由于我國(guó)光伏行業(yè)起步較晚,同時(shí)也是為了順應(yīng)全球趨勢(shì),前期大部分的行業(yè)政策都以支持為主。在政策補(bǔ)貼的帶動(dòng)下,2014~2016年光伏行業(yè)迎來(lái)了爆發(fā)式增長(zhǎng)。但在行業(yè)快速發(fā)展的過(guò)程中,也出現(xiàn)了粗放發(fā)展、棄光限電等問(wèn)題,針對(duì)此,國(guó)家能源局出臺(tái)了一系列規(guī)范性的文件,以引導(dǎo)集中式地面電站以領(lǐng)跑者基地、發(fā)電基站等模式精細(xì)化發(fā)展,旨在促使企業(yè)降低光伏成本、提高發(fā)電效率,從而推動(dòng)平價(jià)上網(wǎng)。

在光伏行業(yè)的迅猛發(fā)展中,補(bǔ)貼拖欠的問(wèn)題也日益突出。由于補(bǔ)貼資源沒(méi)有及時(shí)跟上光伏裝機(jī)規(guī)模的節(jié)奏,疊加較為復(fù)雜的補(bǔ)貼發(fā)放程序,據(jù)中國(guó)經(jīng)濟(jì)時(shí)報(bào)估計(jì),補(bǔ)貼發(fā)放周期平均而言長(zhǎng)達(dá)2-3年,這對(duì)于前期投資大、建設(shè)周期長(zhǎng)的光伏企業(yè)的現(xiàn)金流狀況不利。

為落實(shí)能源發(fā)展戰(zhàn)略中對(duì)新能源標(biāo)桿上網(wǎng)電價(jià)逐步下調(diào)的部署,同時(shí)也是為了防止可再生能源附加基金的缺口的進(jìn)一步擴(kuò)大,近年上網(wǎng)標(biāo)桿電價(jià)、補(bǔ)貼多次政策性下調(diào),此前的調(diào)整帶來(lái)了光伏裝機(jī)搶跑潮,同時(shí)一定程度上透支了光伏產(chǎn)業(yè)鏈下游電站的需求,而此次的新政不留緩沖期,預(yù)計(jì)將對(duì)光伏產(chǎn)業(yè)上中游造成更為直接的負(fù)面影響。

二、新政對(duì)光伏業(yè)發(fā)債主體的影響分析

光伏產(chǎn)業(yè)鏈的上游主要是硅料與硅片。硅料原先較為依賴進(jìn)口,近年我國(guó)借助電力成本優(yōu)勢(shì),自給率逐漸增強(qiáng),去年我國(guó)多晶硅的自給率達(dá)到6成以上,但相較硅片、電池片和光伏組件70%的自給率水平而言仍然較低。硅料行業(yè)的集中度較高,其作為技術(shù)密集型行業(yè),中長(zhǎng)期價(jià)格受技術(shù)進(jìn)步影響,短期則受全球裝機(jī)需求、硅料投產(chǎn)供給等因素影響,近2年價(jià)格存在短周期性,表現(xiàn)為寬幅震蕩,最大振幅為41%。硅片的技術(shù)含量略低于硅料,主要依靠設(shè)備,屬于資本密集型,行業(yè)的集中度亦較高,近年存在單晶、多晶兩個(gè)集中度較高的市場(chǎng)之間的份額競(jìng)爭(zhēng),價(jià)格下行。

中游為電池片、光伏組件。隨著標(biāo)桿電價(jià)的下降和補(bǔ)貼的下滑,光伏組件作為電站的直接上游,且為勞動(dòng)密集型行業(yè),集中度低,競(jìng)爭(zhēng)激烈,整體議價(jià)能力不高,受需求波動(dòng)的影響明顯,近兩年總體價(jià)格呈持續(xù)下滑趨勢(shì),降幅達(dá)到82%。電池片技術(shù)含量較高,但行業(yè)集中度不高,近年其價(jià)格主要隨技術(shù)進(jìn)步和下游降價(jià)而以下滑為主,在裝機(jī)搶跑中出現(xiàn)過(guò)小幅上升。

下游電站的類型包括集中式和分布式兩類。此次光伏新政擴(kuò)大了建設(shè)指標(biāo)控制范圍,并進(jìn)一步下調(diào)了各類電站的標(biāo)桿電價(jià),未并網(wǎng)的電站補(bǔ)貼會(huì)下降,但考慮到補(bǔ)貼的收款周期較長(zhǎng),估計(jì)補(bǔ)貼下降對(duì)下游電站的邊際影響不及建設(shè)指標(biāo)控制對(duì)上中游的影響;且建設(shè)節(jié)奏放緩,反而一定程度上有助于改善電站的現(xiàn)金流狀況。

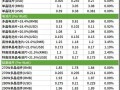

如前述,本次光伏新政沒(méi)有緩沖,而前期調(diào)整補(bǔ)貼政策則一定程度上透支了下游電站的需求,因此預(yù)計(jì)會(huì)對(duì)產(chǎn)業(yè)鏈上中游盈利能力造成負(fù)面影響。從最近一年各主要光伏行業(yè)發(fā)債主體的財(cái)務(wù)表現(xiàn)上來(lái)看,產(chǎn)業(yè)鏈盈利空間從安全邊際上看,由高到低依次是下游、上游+下游、上游硅料、上中游(不含硅料)、中下游。結(jié)合前述各產(chǎn)業(yè)鏈環(huán)節(jié)的特點(diǎn),預(yù)計(jì)中游的電池片和光伏組件會(huì)受到相對(duì)較大的負(fù)面影響,在下游裝機(jī)需求超預(yù)期降低的情況下,也難以將不利情況向上游傳導(dǎo),特別是前期擴(kuò)產(chǎn)較多的主體。