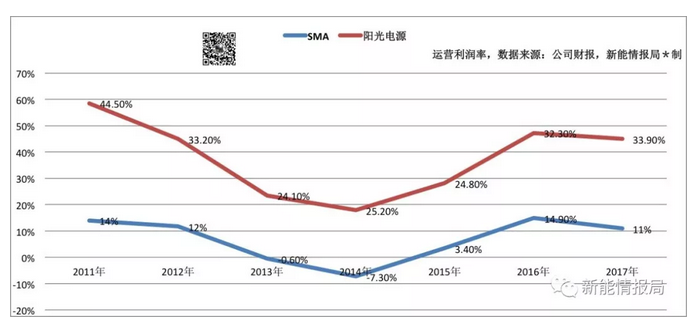

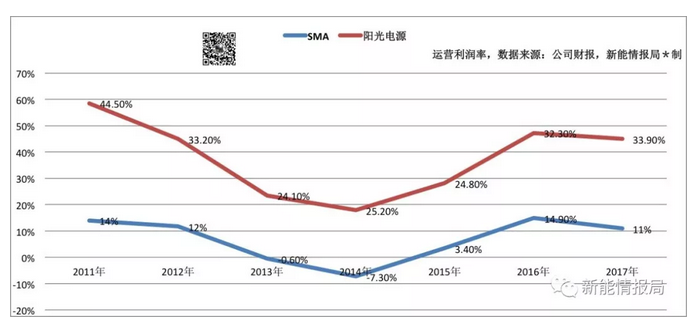

直到2016-2017年受市場(chǎng)裝機(jī)大幅增長(zhǎng)的影響,才重回相對(duì)理想的利潤(rùn)水平(如圖1,以SMA及陽光電源為例)。

圖1:2011-2017年陽光電源、SMA運(yùn)營(yíng)利潤(rùn)率統(tǒng)計(jì)曲線

在上一輪低谷期,整個(gè)逆變器行業(yè)從300多家公司縮減至不到100家,國(guó)內(nèi)很多逆變器公司被淘汰出局,海外逆變器公司亦不能幸免。2015年,美國(guó)第三大的逆變器公司AdvancedEnergy最終也選擇退出市場(chǎng)。

如今,國(guó)內(nèi)光伏行業(yè)再次遭遇發(fā)展低谷,裝機(jī)量很有可能出現(xiàn)近幾年來首次負(fù)增長(zhǎng),同時(shí)參考運(yùn)營(yíng)利潤(rùn)率發(fā)展曲線走勢(shì),逆變器公司將面臨又一波生存與運(yùn)營(yíng)考驗(yàn)。

訂單大幅下降,各家逆變器公司承壓

近日,光伏行業(yè)逆變器兩大巨頭陽光電源、SMA相繼發(fā)布了2018年上半年財(cái)報(bào),在這兩份成績(jī)單中眾人隱隱察覺到了“山雨欲來風(fēng)滿樓”的趨勢(shì)。

2018年上半年,SMA逆變器全球總出貨量4.3GW,營(yíng)收3.946億歐元(30.79億元),年同比僅增長(zhǎng)3.5%。但在其財(cái)報(bào)里我們看到,其未交貨產(chǎn)品訂單大幅下降,數(shù)額僅為1.865億歐元,同比下降33%。

“SMA稱中國(guó)光伏政策的調(diào)整將大大減少全球裝機(jī)量總體需求,進(jìn)一步導(dǎo)致逆變器公司的整合,還會(huì)對(duì)逆變器產(chǎn)品價(jià)格造成進(jìn)一步的下行壓力。”

鑒于此,SMA對(duì)下半年中國(guó)以及全球光伏市場(chǎng)的預(yù)期都比較悲觀,董事會(huì)預(yù)計(jì)至2020年,公司可進(jìn)入市場(chǎng)的年增長(zhǎng)率僅為7%。

再看陽光電源,2018年上半年陽光電源營(yíng)收38.95億元,歸屬于上市公司股東的凈利潤(rùn)3.83億元,年同比僅增3.75%。

但其經(jīng)營(yíng)活動(dòng)產(chǎn)生的現(xiàn)金流量?jī)纛~-214,501.12萬元,同比下降126.98%。

以前在國(guó)內(nèi)外市場(chǎng)巨大潛力的吸引下,大量企業(yè)進(jìn)入光伏逆變器行業(yè),市場(chǎng)競(jìng)爭(zhēng)日趨激烈,競(jìng)爭(zhēng)加劇與價(jià)格下行雙重壓力下,即便是陽光電源、SMA這樣的主流逆變器公司亦開始承壓。

作為國(guó)內(nèi)最大的太陽能光伏逆變器制造企業(yè),陽光電源核心產(chǎn)品光伏逆變器市場(chǎng)優(yōu)勢(shì)明顯,但如果陽光電源在技術(shù)創(chuàng)新、新產(chǎn)品開發(fā)和成本控制方面不能保持領(lǐng)先優(yōu)勢(shì),其逆變器產(chǎn)品將面臨產(chǎn)品毛利率下降的風(fēng)險(xiǎn)。

此外,由于國(guó)內(nèi)光伏行業(yè)項(xiàng)目金額大、付款周期長(zhǎng)等特點(diǎn),陽光電源亦面臨應(yīng)收賬款回款風(fēng)險(xiǎn)。

“對(duì)其他中小型逆變器競(jìng)爭(zhēng)者來說,風(fēng)險(xiǎn)及壓力更加明顯,這類公司技術(shù)、品牌、融資實(shí)力、議價(jià)能力、回款等方面都處于劣勢(shì),2018年下半年現(xiàn)金流緊張的逆變器公司將持續(xù)承壓,預(yù)計(jì)2019年上半年將有不少逆變器公司淘汰出局。”

競(jìng)爭(zhēng)最先體現(xiàn)在價(jià)格上面,如果你的產(chǎn)品價(jià)格下降幅度比別人慢,那就意味著你的產(chǎn)品沒有競(jìng)爭(zhēng)力,公司將會(huì)失去訂單,最終關(guān)門大吉。

關(guān)于逆變器價(jià)格分析,可點(diǎn)擊查看新能情報(bào)局此前詳細(xì)報(bào)道:深度|促銷潮涌現(xiàn),最新逆變器排名與價(jià)格跟蹤報(bào)告,逆變器最新月報(bào)|價(jià)格、市場(chǎng)、招標(biāo)、企業(yè)、趨勢(shì)(附PDF全文)

價(jià)格下跌市場(chǎng)轉(zhuǎn)移,儲(chǔ)能真的能救光伏嗎?

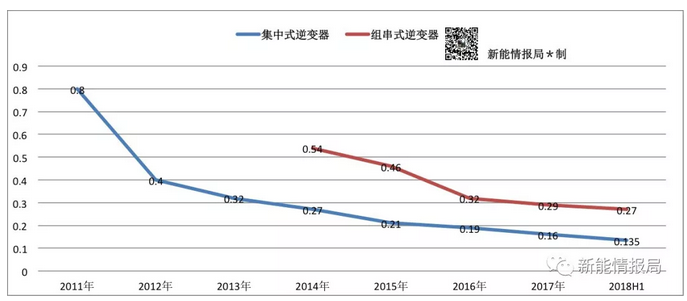

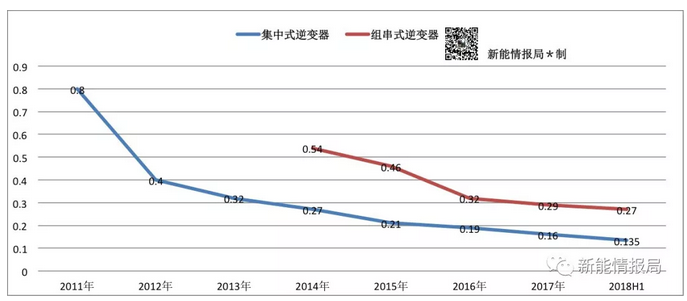

2011年-2017年,光伏逆變器的價(jià)格亦經(jīng)歷了不斷下降的過程。集中式逆變器市場(chǎng)平均價(jià)格從2011年的0.8元/W,下降到2018上半年的0.135元/W。

相比2017年陽光電源、上能電氣、特變電工等主流品牌梯隊(duì)0.23-0.25元/W報(bào)價(jià)區(qū)間,只余下一聲嘆息。

組串式逆變器亦不可避免地進(jìn)入了一輪又一輪的價(jià)格戰(zhàn)。組串式逆變器從2014年的0.54元/W,下降到2018年上半年的0.27元/W,下降幅度更加明顯,預(yù)計(jì)2018年底價(jià)格還將下降。

圖2:2011-2018年H1逆變器價(jià)格變化曲線圖

“市場(chǎng)轉(zhuǎn)移”是逆變器市場(chǎng)不斷前行的動(dòng)力,對(duì)于整個(gè)太陽能行業(yè)而言,如果想要生存,必須找到新的市場(chǎng)。從歐洲到日本、美國(guó),再到中國(guó)、印度,從海外屋頂光伏到中國(guó)地面集中式電站,再到分布式電站。

如今國(guó)內(nèi)分布式調(diào)整,下半年裝機(jī)不被看好,再無市場(chǎng)可轉(zhuǎn)移。因此,光伏逆變器公司企業(yè)紛紛尋找自救之路,光伏+儲(chǔ)能的市場(chǎng)前景成為最被看好的發(fā)展方向之一。

然而,儲(chǔ)能真的能成為光伏逆變器公司的“救命稻草”嗎?

根據(jù)中國(guó)化學(xué)與物理電源行業(yè)協(xié)會(huì)儲(chǔ)能應(yīng)用分會(huì)的統(tǒng)計(jì),截至2017年底,已經(jīng)投運(yùn)儲(chǔ)能項(xiàng)目累計(jì)32.8GW,新增投運(yùn)項(xiàng)目裝機(jī)規(guī)模217.9MW,中國(guó)儲(chǔ)能產(chǎn)業(yè)尚處于初級(jí)階段。

與此同時(shí),光伏儲(chǔ)能只是儲(chǔ)能市場(chǎng)的其中一小部分,一個(gè)尚處于初級(jí)發(fā)展階段的行業(yè)如何能消化已經(jīng)實(shí)現(xiàn)100GW量級(jí)裝機(jī)的光伏出貨需求?現(xiàn)實(shí)的發(fā)展離企業(yè)的希望還有非常大的距離。

以陽光電源為例,其進(jìn)入儲(chǔ)能領(lǐng)域較早,目前擁有全球領(lǐng)先的新能源電源變換技術(shù),并依托全球一流的鋰電池技術(shù),可提供單機(jī)功率5~1000kW的儲(chǔ)能逆變器、鋰電池、能量管理系統(tǒng)等儲(chǔ)能核心設(shè)備,同時(shí)推出能量搬移、微電網(wǎng)和電力調(diào)頻等一系列先進(jìn)的系統(tǒng)解決方案。

其儲(chǔ)能系統(tǒng)廣泛應(yīng)用在中國(guó)、美國(guó)、英國(guó)、加拿大、德國(guó)、日本、澳大利亞、印度、柬埔寨、南蘇丹等全球650多個(gè)儲(chǔ)能項(xiàng)目。今年上半年在國(guó)內(nèi)斬獲了青海百兆瓦光伏發(fā)電實(shí)證基地儲(chǔ)能項(xiàng)目,山西9MW/4.5MWh“火電+儲(chǔ)能”聯(lián)合調(diào)頻項(xiàng)目等。

但即便這樣,2018年上半年陽光電源儲(chǔ)能業(yè)務(wù)在公司營(yíng)業(yè)收入中也僅占比3.06%,營(yíng)收1.19億元。

國(guó)家能源局科技裝備司處長(zhǎng)齊志新曾把我國(guó)儲(chǔ)能行業(yè)貼切地比喻為“半湖春水半湖冰”,這個(gè)比喻挪用到全球市場(chǎng)也同樣適用。他提醒逆變器公司將儲(chǔ)能作為531之后企業(yè)市場(chǎng)轉(zhuǎn)移的主陣地顯然是不現(xiàn)實(shí)的,最多只能算提前布局罷了。

長(zhǎng)期來看,光儲(chǔ)結(jié)合是光伏的出路之一,但一定不是全部的出路。短期內(nèi),新政帶來的波動(dòng)會(huì)持續(xù)光伏行業(yè),在探尋新出路的同時(shí),光伏企業(yè)仍應(yīng)苦練內(nèi)功,從拼規(guī)模、拼速度、拼價(jià)格轉(zhuǎn)向拼質(zhì)量、拼技術(shù)、拼創(chuàng)新。