此項(xiàng)提案目前還需經(jīng)過由能源部、商務(wù)部、工業(yè)部等跨部會代表組成的委員會進(jìn)行審理,針對是否實(shí)施或是調(diào)整關(guān)稅稅率,再送交印度財(cái)政部裁決才會成立,因此盡管目前已經(jīng)提出建議,但依據(jù)過去印度多次提出的貿(mào)易戰(zhàn)提案最終皆不了了之的情況,此次防衛(wèi)性關(guān)稅是否能實(shí)施仍是保持存疑。尤其印度長期目標(biāo)是在2022年達(dá)到100GW的光伏安裝量,在既有的內(nèi)需供應(yīng)不足下,是否該實(shí)施關(guān)稅,也是印度本土制造商、開發(fā)商爭論的焦點(diǎn)。

印度是目前僅次于中國、全球組件需求第二大的國家,尤其中國市場在531政策發(fā)布后大幅下修,印度的需求已經(jīng)占到全球需求13.6%,印度政策的變化無疑牽動著全球光伏的神經(jīng)。

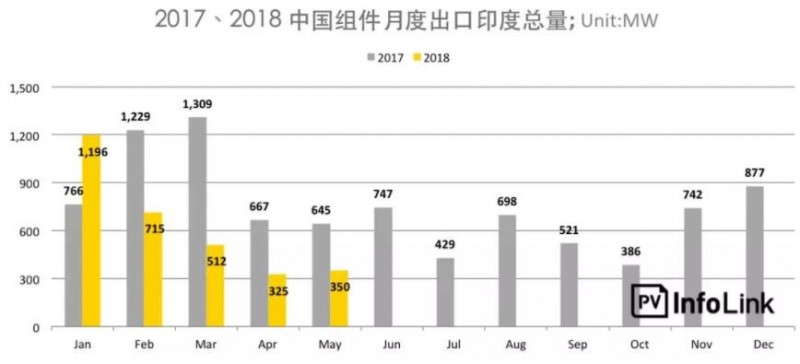

今年印度的組件需求預(yù)估會在9-11GW之間,而過往中國制組件是印度市場最大的供貨商,2017年全年中國出口印度組件超過9GW。但2018年截至目前為止,不僅先前已經(jīng)受到貿(mào)易戰(zhàn)疑慮影響、中國出口印度組件的數(shù)量大幅減少,另外目前印度的項(xiàng)目開發(fā)進(jìn)度稍嫌緩慢,因此到今年五月,組件出口印度數(shù)量約只有3.1GW,與2017年同期相比減少了約33%。這也是2018年光伏市場供需表現(xiàn)失衡的一大因素之一。

印度目前本土的自有產(chǎn)能在電池片端約為2.5GW,而今年由于項(xiàng)目發(fā)展較慢、加上海外進(jìn)口組件價(jià)格持續(xù)降低,多數(shù)當(dāng)?shù)仉姵貜S并沒有擴(kuò)增產(chǎn)能計(jì)劃。雖能加上隆基計(jì)劃在印度新投入的1GW電池片與組件產(chǎn)能,然而,本次建議中有“其他開發(fā)中國家進(jìn)口組件不得超過印度總進(jìn)口量之3%、電池不得超過總進(jìn)口量9%“的規(guī)定。因此,越南、泰國合計(jì)近10GW的電池片產(chǎn)能也無法貢獻(xiàn)太多,整體要滿足每年超過10GW組件需求仍是遠(yuǎn)遠(yuǎn)不及。

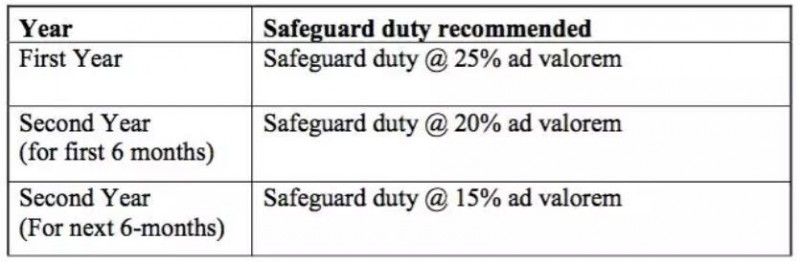

另一方面,如后續(xù)按照此次建議,針對中國、馬來西亞以及其他非開發(fā)中國家的電池片或組件加征防衛(wèi)性關(guān)稅,印度廠商也不見得具有價(jià)格優(yōu)勢。除了印度組件生產(chǎn)成本并不特別低外,在今年市場供需極度不平衡下,中國制組件在課上本次建議稅率后仍會比印度生產(chǎn)組件成本低。因此防衛(wèi)性關(guān)稅的實(shí)施,對于印度市場可能只會帶來墊高電站建設(shè)成本,或是組件效率降低的負(fù)面因素。