硅料價(jià)格暴漲

上游原料及設(shè)備商去年大賺

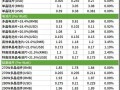

從預(yù)告凈利潤同比增速下限看,超過100%的公司有15家,增速最高的前十家企業(yè)分別是金開新能、大全能源、金晶科技、嘉澤新能、中環(huán)股份、精功科技、上機(jī)數(shù)控、金博股份、特變電工、高測股份。這其中,大全能源、特變電工等均是上游硅料供應(yīng)商。

2月13日下午,國內(nèi)多晶硅龍頭通威股份發(fā)布最新業(yè)績快報(bào)顯示,2021年度公司實(shí)現(xiàn)營業(yè)收入666.02億元,同比增長50.68%;實(shí)現(xiàn)歸屬于上市公司股東的凈利潤82.03億元,同比增長127.35%;扣除非經(jīng)常性損益后歸屬于上市公司股東的凈利潤為83.82億元,同比增長248.03%;基本每股收益1.8222元,同比增長112.35%。

通威股份解釋業(yè)績變動(dòng)的原因是:2021年,受益于下游需求增長,高純晶硅產(chǎn)品供不應(yīng)求,市場價(jià)格同比大幅提升,公司高純晶硅產(chǎn)能持續(xù)滿負(fù)荷運(yùn)行,全年實(shí)現(xiàn)銷量10.77萬噸,同比增長24%,盈利大幅提升。同時(shí),公司太陽能電池及飼料等業(yè)務(wù)板塊穩(wěn)健經(jīng)營,維持了較強(qiáng)的市場競爭力。

生意社監(jiān)測數(shù)據(jù)顯示,多晶硅價(jià)格去年一路攀升,從2021年初的約6萬元/噸漲至年末的18萬元/噸上方,全年漲幅達(dá)177%,最高漲幅近200%。

生意社分析師薛金磊告訴上海證券報(bào)記者,硅料上漲主要受供應(yīng)短缺及下游需求旺盛導(dǎo)致的嚴(yán)重供需錯(cuò)配影響。雖然硅料價(jià)格高企,利潤可觀,硅料企業(yè)紛紛擴(kuò)產(chǎn),但2021年建成投產(chǎn)裝置偏少,并不能滿足市場需求。而下游受光伏政策利好影響,需求持續(xù)放大,全年硅料供應(yīng)都處在相對(duì)偏緊的狀態(tài)。

作為硅片環(huán)節(jié)的代表,中環(huán)股份預(yù)計(jì)歸屬于上市公司股東的凈利潤為38億元至42億元,同比增長248.95%至285.68%。業(yè)績亮眼的原因是公司光伏210產(chǎn)品產(chǎn)能加速提升,單臺(tái)爐產(chǎn)效率業(yè)內(nèi)領(lǐng)先,硅片出片率及A品率大幅提升,較大程度改善了產(chǎn)品毛利。

此外,上游積極擴(kuò)產(chǎn)也給相關(guān)設(shè)備商送來了一連串大訂單,精功科技、上機(jī)數(shù)控、金博股份、京山輕機(jī)等光伏設(shè)備企業(yè)同樣在去年賺得盆滿缽滿。

下游苦不堪言今年能否轉(zhuǎn)機(jī)?

和高油價(jià)會(huì)“灼傷”下游的道理類似,高硅價(jià)同樣給光伏產(chǎn)業(yè)鏈下游帶來相當(dāng)大的壓力。

統(tǒng)計(jì)數(shù)據(jù)顯示,15家公告預(yù)減或預(yù)虧的光伏企業(yè)中,東方日升、愛旭股份、中來股份、愛康科技等均處在產(chǎn)業(yè)鏈的下游。

其中,中來股份預(yù)計(jì)2021年凈虧損2.2億元至2.8億元,同比減少327.61%至389.68%。預(yù)計(jì)2021年扣除非經(jīng)常性損益后的凈虧損為2.7億至3.3億元,較上年由盈轉(zhuǎn)虧。造成公司業(yè)績虧損的主要原因之一就是報(bào)告期內(nèi)電池和組件業(yè)務(wù)主要原材料大幅漲價(jià)及海運(yùn)費(fèi)暴漲。

東方日升此前披露,預(yù)計(jì)2021年虧損3500萬元至5250萬元,由盈轉(zhuǎn)虧,同比減少121.17%至131.75%。對(duì)此,公司解釋稱,2021年公司光伏組件銷售收入同比增加,但由于上游原材料特別是硅料、硅片等價(jià)格持續(xù)上漲,而公司組件訂單銷售價(jià)格提前簽訂且組件銷售價(jià)格的增長速度緩于上游原材料,造成銷售毛利較薄,產(chǎn)能不能完全釋放。

而伴隨上游成本高企,下游組件價(jià)格無法延續(xù)下降趨勢,這嚴(yán)重打擊了光伏安裝開發(fā)的積極性,也是去年下半年光伏裝機(jī)總體并不盡如人意的重要背景。

對(duì)于今年的行業(yè)走勢,業(yè)內(nèi)認(rèn)為很大程度上取決于硅料價(jià)格。對(duì)此,薛金磊表示,2022年硅料走勢可能不如2021年強(qiáng)勢,主要受供需基本面影響。一方面,2022年國內(nèi)有很多硅料裝置亟待投產(chǎn),新增產(chǎn)能大約有50萬噸。屆時(shí),硅料可能會(huì)有比較強(qiáng)的下行幅度。另一方面,從需求端看,2021年至2022年是硅片集中投產(chǎn)期,2022年硅片新增產(chǎn)能高達(dá)90吉瓦。但下游電池和組件需求可能不如預(yù)期,這會(huì)進(jìn)一步降低硅片廠家的開工率,從而反噬上游硅料。

“綜合考慮,預(yù)計(jì)硅料供應(yīng)增加的同時(shí),需求增長可能需要一定時(shí)間,增速不及硅料、硅片擴(kuò)產(chǎn)速度,因此供應(yīng)整體會(huì)呈現(xiàn)一定過剩。尤其2022下半年投產(chǎn)期到來,多晶硅可能面臨高位回落的風(fēng)險(xiǎn)。”薛金磊說。