對于光伏從業(yè)人員來說,沒有個好心臟恐怕很難承受情緒上的大起大落。2010年前后那波大起大落暫且不提,就說最近五年吧。2017年,受益于國家政策的力推和補貼力度的加大,中國光伏市場迎來大爆發(fā)。國家能源局統(tǒng)計數據顯示,當年中國光伏發(fā)電新增裝機53.06GW,是2016年的1.5倍、2015年的3.5倍、2014年的5倍和2013年的4倍,同比增加18.52GW,增速高達53.62%,連續(xù)五年全球第一。隨著光伏行業(yè)的崛起,眾多外來資本紛紛入局,圍繞著上游的硅料、硅片,中游的電池、組件,下游的電站及逆變器、光伏玻璃等輔材設備,展開了一場激烈角逐。

盡管產業(yè)鏈各環(huán)節(jié)競爭激烈,但因為整個行業(yè)發(fā)展勢頭兇猛,各個企業(yè)的日子還相對滋潤。

沒想到光伏的好日子來得快,去得也快。2018年5月31日,隨著光伏補貼政策的調整,此前一路狂奔的中國光伏突然來了個急剎車。相關統(tǒng)計數據顯示,“531新政”出臺后的半年時間,有638家光伏企業(yè)倒閉,占已注銷光伏企業(yè)總數的四分之一以上,虧損或經營不善的企業(yè)數量更是很難確切統(tǒng)計,整個行業(yè)陷入低谷。

2019年,在補貼總量限制的情況下,國內新增光伏裝機首次下滑到30.1GW,無處可去的剩余產能只能選擇海外市場。受益于中國光伏產能過剩帶來的低價甜頭,這一年海外全年新增光伏裝機115GW,比2018年增加了近20GW,彌補了中國市場的部分損失。

補貼更少了,競價更多了,新冠疫情還影響了全球——對于2020年的光伏市場,很多人期待不高。沒想到下半年“30、60碳中和”目標的提出,讓光伏行業(yè)再次插上了騰飛的翅膀。根據“碳中和”目標,到2030年,中國將實現風電、光伏總裝機超過1200GW。按照這一目標計算,“十四五”期間年均新增光伏裝機將達到70GW,而能源局2020年年底傳出的最新消息是,十四五第一年 ,也就是今年,就有可能實現風、光總裝機120GW。

“十四五”開局之年、國家頂層的大力支持、預計新增光伏裝機量的暴增、17個省將發(fā)展光伏寫入“十四五規(guī)劃”——各種利好因素的結合,很難不讓人對2021年的光伏市場充滿期待,也很難不讓人對光伏行業(yè)的光明未來充滿遐想。

行業(yè)崛起競爭慘烈

超高期待的最直接表現,就是繼2017年之后,光伏行業(yè)又一次迎來了慘烈競爭。

據世紀新能源網不完全統(tǒng)計,2020年下半年以來,明確表達要進軍光伏,并且已經開始行動的新興勢力,就將近20家。

這些新興勢力中,有原來的光伏上游設備制造商,比如京運通、上機數控、雙良節(jié)能等;有地方投資集團,比如京能集團、浙能集團、廣東珠海港集團、山東水發(fā)興業(yè)集團等;有傳統(tǒng)的石油煤炭集團,比如中石化、山煤集團、晉能集團等;有傳統(tǒng)制造業(yè)企業(yè),比如吉利汽車、福耀玻璃、鈞達股份、四川和邦投資集團、星帥爾、京山輕機、寶峰國際等;有純粹新企業(yè),比如廣東高景太陽能科技有限公司、秦漢能源等。

新興勢力看好光伏紛紛入局,老牌勢力為了避免出局瘋狂擴產。

據不完全統(tǒng)計,去年一年,國內有13家光伏行業(yè)上市公司公布了超過40個擴產項目,總投資金額達到2364億元,涵蓋硅片、電池片、組件等多個環(huán)節(jié)。僅僅2020年第四季度就創(chuàng)下史上最大擴產記錄。

組件擴產方面,截止2020年底,各組件企業(yè)擴產投資總額超過1075億。其中晶科投資350億,隆基投資287.85億,東方日升286億,通威投資235億,晶澳投資123.3億,五家投資合計1282.15億。一年擴張的產能就超越全球需求。

電池擴產方面,據業(yè)內人士張治雨統(tǒng)計,2020年,中國光伏行業(yè)新增360余條電池產線,按照每條產線400MW的產能計,對應140GW+的新增電池產能。

利益驅動產業(yè)鏈漲價

新老勢力對決的背后,是對產業(yè)鏈上稀缺資源的瘋狂爭奪。

2020年下半年以來,隨著市場需求的暴增和兩大龍頭硅料企業(yè)因安全事故的停產,多晶硅供需趨緊,價格明顯上漲。四季度后,硅料價格一度走高至97元/kg,后因硅料庫存消化+硅片企業(yè)開工率下調+小廠拋售庫存,12月初硅料價格下探至82元/kg。

2021年開年,本來以為硅料供應的緊張競爭狀態(tài)能有所緩解,沒想到多晶硅價格延續(xù)了2020年兇猛態(tài)勢。中國有色金屬工業(yè)協(xié)會硅業(yè)分會的相關數據顯示,多晶硅致密料已從去年12月底的80-82元/公斤,瘋漲至今年1月底已有報價超過90元/公斤,漲幅超過10%。

硅料價格的上漲,很快傳導到了下游。

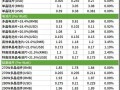

2月26日,隆基股份發(fā)布3月份硅片價格,單晶硅片報價全面上調,G1、M6(170μm)單晶硅片報價分別從3.25元/片和3.35元/片上漲到3.55元/片和3.65元/片,每片上漲0.3元,漲幅高達9%;M10(175μm)單晶硅片價格從4.05元/片,上漲至4.44元/片,每片上漲0.39元/片,漲幅高達9.6%。

3月15日,隆基股份再次發(fā)布最新單晶硅片價格。其中,158和166尺寸硅片價格均上漲0.1元至3.65元和3.75元,182尺寸硅片價格上漲0.12元至4.56元。

隆基之后,電池片巨頭通威也發(fā)布了3月份電池片價格。其中,單晶PERC電池單/雙面158.75單價為0.96元/瓦,相比1月26日上漲了5分,漲幅為5.49%。單晶PERC電池單/雙面166定價為1.00元/瓦,同樣上漲5分,漲幅為5.26%;單晶PERC電池單/雙面210定價為1.04,同樣上漲5分,漲幅為5.05%。只有多晶電池金剛線157保持不變,0.62元/瓦。

為了防止再次被上游企業(yè)“卡脖子”,一線組件企業(yè)再次紛紛開啟長單模式。最新統(tǒng)計數據顯示,2021年1月以來,光伏企業(yè)累計簽署了51.1萬噸、超過207億元的硅料長單,采購標的主要是玻璃、硅料和硅片。而去年一年的時間里,中國光伏行業(yè)企業(yè)簽署了近20起長單,合同總額約1000億元。

盡管眾多一線企業(yè)簽署了硅料長單,但縮量不縮價的訂單方式,并沒能阻止上游原材料的價格上漲趨勢。3月17日,硅業(yè)分會發(fā)布的最新數據顯示,硅料價格繼續(xù)維持上漲走勢。其中,單晶復投料價格區(qū)間在12—12.5萬元/噸,成交均價為12.26萬元/噸,周環(huán)比上漲4.52%;單晶致密料價格區(qū)間在11.8—12.2萬元/噸,成交均價為11.94萬元/噸,周環(huán)比上漲4.55%。

價格博弈對行業(yè)不利

業(yè)內人士透露,在上游產業(yè)鏈價格不斷高漲的情況下,已經有部分EPC企業(yè)的項目招標暫緩,建設延遲,導致市場處于博弈狀態(tài)。

興業(yè)證券分析,在本輪漲價中,光伏制造業(yè)分化加速。一方面,頭部企業(yè)依靠資金優(yōu)勢通過簽訂長期采購協(xié)議鎖定了上游環(huán)節(jié)3—5年的產量;另一方面,通過硅片、電池片、組件垂直一體化發(fā)展新模式降低漲價潮的影響。二三線企業(yè)的生存空間將進一步被擠壓。

而某二線組件企業(yè)負責人在接受世紀新能源網記者采訪時也透露,組件價格上漲后,有些媒體判斷他們的訂單會有所增加,事實上他們的訂單不增反降,很多原有訂單反而因為硅料、硅片價格上漲,不得不延后生產。

“目前的光伏市場,1.5元/瓦左右的組件價格,既能保證下游電站收益,也能讓組件企業(yè)有利可圖。”該負責人表示,做企業(yè)都要追求利潤,如果上游產業(yè)鏈一直在漲價,下游電站業(yè)主可以選擇不投資、不建設或者晚建設、晚投資,這樣長期僵持下去,不僅影響光伏的平價上網進程,而且不利于整個行業(yè)的長遠、健康發(fā)展。

事實上,一季度是光伏行業(yè)的淡季,供需相對平穩(wěn),對于近期硅料大幅漲價帶來的漲價連鎖反應,很多業(yè)內人士也迷惑不解:有人說是市場供需決定,有人分析是囤貨潮引發(fā)的短期恐慌,還有人猜測是上游故意惜售炒作。

對于下游企業(yè)的“指控”,也有硅料企業(yè)高管向媒體“訴苦”:第一,供需決定價格。第二,企業(yè)是逐利的,我們硅料企業(yè)那么多年都過著苦巴巴的日子,大家使勁賺錢的時候不管不顧,如果以后行情反轉,幾千上萬人的員工也不能去喝西北風。都是些“紙上談兵” 的噴子。

不管誰對誰錯,誰是誰非,只要利益所使,爭議就不會停止。但世紀新能源網真心希望,對于好不容易再次迎來的良好發(fā)展局面,從業(yè)人員都應倍加珍惜,共同把光伏產業(yè)的蛋糕做大、做強,而不是相互詰責,互相攻伐,讓大好的局面毀于一旦!

本文來源:中國能源網