光伏技術(shù)革新往往帶來產(chǎn)業(yè)格局變遷。在多次技術(shù)進步的推動下,光伏龍頭企業(yè)榜單在近十年已更迭三輪。量產(chǎn)后的HJT電池,會再次重塑光伏產(chǎn)業(yè)格局嗎?

多位接受《財經(jīng)》記者采訪的業(yè)內(nèi)人士認(rèn)為,HJT電池的成本將在兩年左右低于目前市場占有率最高的PERC電池,屆時未布局HJT電池的今日之龍頭企業(yè),將會面臨更強大的挑戰(zhàn)者,地位將開始動搖。

HJT(Heterojunction with Intrinsic Thin-Layer) 是利用晶體硅基板和非晶硅薄膜制成的混合型太陽能電池,是結(jié)合了薄膜太陽能技術(shù)的單晶硅電池。PERC(Passivated Emitter and Rear Cell)是指發(fā)射極及背面鈍化電池,是目前量產(chǎn)效率最高的單晶硅電池。

HJT電池的光電轉(zhuǎn)換率高于PERC電池,且衰減率更低,其劣勢在于成本偏高。今年以來,HJT電池的各項成本已大幅下降,尤其是在設(shè)備投資方面。據(jù)SOLARZOOM 新能源智庫統(tǒng)計,HJT相關(guān)設(shè)備在近一年里已完成國產(chǎn)化,總成本從去年11月的17億元/GW,下降至4億元/GW。

業(yè)界對HJT電池的投資熱情高漲。據(jù)光伏資訊機構(gòu)智匯光伏統(tǒng)計,2020年以來宣布規(guī)劃的HJT項目產(chǎn)能高達27.75GW,其積累總規(guī)劃產(chǎn)能超過52GW。這一數(shù)字接近2019年中國光伏電池片總產(chǎn)量108.6GW的一半。

不過,HJT電池并未受到龍頭企業(yè)的重視,還有業(yè)內(nèi)人士認(rèn)為HJT電池成本下降的速度并不會很快。除了光伏電池市場份額最大的通威股份(600438.SH)已開建1GW量產(chǎn)的HJT電池產(chǎn)線,其他布局HJT電池的企業(yè)多為二三線企業(yè),以及新進入者。

光伏硅片和組件市場份額最大的隆基股份(601012.SH)仍然堅持全產(chǎn)線生產(chǎn)PERC電池相關(guān)產(chǎn)品。隆基股份總裁李振國對《財經(jīng)》記者表示,隆基有關(guān)注HJT的實驗室,但我們不會去建設(shè)不具有經(jīng)濟性的產(chǎn)線。如果HJT電池成本能夠大幅降低,我們也能很快做好布局。不過,我們對PERC電池轉(zhuǎn)換率提高和成本下降的前景更有信心。

看好HJT電池人士認(rèn)為,其成為下一代主流電池的趨勢是肯定的,取代PERC電池只是時間問題。“光伏電池技術(shù)的變革往往由中小企業(yè)發(fā)起,這也是中小企業(yè)的機遇。歷史已證明技術(shù)能夠改革產(chǎn)業(yè)格局。” 中科院電工所太陽電池研究部主任王文靜對《財經(jīng)》記者說。

十年前,尚德、英利是光伏行業(yè)的龍頭;五年前,協(xié)鑫以新型硅料技術(shù)成為規(guī)模最大、最具影響力的光伏企業(yè);近兩年,隆基以單晶硅取勝,成為當(dāng)前市值最大、市場占有率最高的光伏企業(yè)。隨著技術(shù)變遷,前兩輪的行業(yè)龍頭已淪為二三線企業(yè),甚至被淘汰;下一輪電池技術(shù)變遷會帶來什么,尚未可知。

HJT電池已達量產(chǎn)邊界

2020年被業(yè)內(nèi)稱為HJT產(chǎn)業(yè)化元年,新建或計劃新建的HJT項目蜂擁而至。

據(jù)光伏行業(yè)協(xié)會統(tǒng)計,2020年上半年有6家企業(yè)宣布計劃投建超過10GW的HJT電池項目。智匯光伏的統(tǒng)計數(shù)據(jù)更龐大:截至今年9月,今年宣布新建的HJT電池產(chǎn)能規(guī)劃為27.75GW。加上之前已有產(chǎn)能及之前宣布的產(chǎn)能規(guī)劃,HJT電池的總規(guī)劃產(chǎn)能已經(jīng)超過52GW。

在規(guī)劃產(chǎn)能極速膨脹之前,HJT電池產(chǎn)量占光伏電池總產(chǎn)量的比重剛超過1%。此前HJT電池的產(chǎn)線均為1GW以下的中試產(chǎn)線,達到或超過1GW的產(chǎn)線被認(rèn)為是大規(guī)模商業(yè)化量產(chǎn)的標(biāo)志。多位業(yè)內(nèi)人士告訴《財經(jīng)》記者,中國企業(yè)的首條1GW以上級別的HJT電池產(chǎn)線有望在明年建成投產(chǎn)。

一般而言,新產(chǎn)品上市要經(jīng)歷試驗樣品、中試產(chǎn)線、大規(guī)模量產(chǎn)三個階段。

國際咨詢公司IHS Markit的數(shù)據(jù)顯示,目前全球HJT電池已建成產(chǎn)能2.3GW,其中中國約2.2GW,開工率為60%-65%。該公司高級分析師胡丹對《財經(jīng)》記者表示,HJT電池在2020年到2022年之間的年產(chǎn)量增長預(yù)計將達到40%-50%。

目前HJT電池產(chǎn)量最大的中國企業(yè)是東方日升(300118.SZ)。2020年以來,東方日升銷售的HJT組件為0.07GW。該公司全球市場總監(jiān)莊英宏告訴《財經(jīng)》記者,公司2020年的HJT電池組件出貨量可以達到0.1GW。

東方日升年產(chǎn)2.5GW的HJT電池與組件項目已于2019年8月在浙江省寧波市開工,總投資33億元。目前,該項目一期500MW產(chǎn)線已完成設(shè)備調(diào)試,開始生產(chǎn)。莊英宏表示,明年項目將實現(xiàn)量產(chǎn),產(chǎn)能可達1GW。

除了東方日升,中利集團、天合光能(688599.SH)、愛康科技(002610.SZ)、比太科技、鈞石能源、山煤國際、通威股份等多家企業(yè)均已宣布投資新建GW級的HJT相關(guān)項目。目前,全國有接近10GW的HJT電池產(chǎn)能在建。

作為光伏電池市場份額最大的企業(yè),通威股份對HJT電池的布局受到業(yè)內(nèi)關(guān)注。該公司于2018年11月在成都開建1GWHJT電池項目,其中一期產(chǎn)能0.2GW。2019年6月20日,通威股份宣布首片HJT電池下線。此外,該公司在合肥的工廠也于今年5月份開建0.2GW的HJT電池相關(guān)產(chǎn)線。

多位業(yè)內(nèi)人士透露,通威股份在成都的1GWHJT電池產(chǎn)線目前已完成設(shè)備招標(biāo),進入建設(shè)階段。對此,通威股份拒絕了《財經(jīng)》記者的采訪請求。

新能源智庫SOLARZOOM光儲億家創(chuàng)始人劉昶對《財經(jīng)》記者表示,通威股份還準(zhǔn)備了10GWHJT電池規(guī)模擴張的產(chǎn)業(yè)鏈配套。一旦此次啟動的1GW產(chǎn)線獲得較好運營,其產(chǎn)線規(guī)模必將擴大。這代表了PERC電池企業(yè)向HJT轉(zhuǎn)型的趨勢。

HJT電池的實驗室最高效率紀(jì)錄由漢能集團在2019年創(chuàng)造。由于漢能集團經(jīng)營不善,其HJT電池已陷入停滯。不過,漢能集團技術(shù)人員去年11月公布了HJT電池的某些核心技術(shù),助推了HJT電池產(chǎn)業(yè)的發(fā)展,漢能集團的相關(guān)技術(shù)人員也加入了一些新興HJT電池企業(yè)。

HJT概念受到了資本市場的熱捧。近期,山煤國際(600546.SH)、東方日升、邁為股份(300751.SZ)等多家HJT電池相關(guān)上市公司漲停。新能源智庫SOLARZOOM 編制的HJT相關(guān)公司指數(shù)今年年初以來漲幅103%,遠超滬深兩市的漲幅均值。

成為新一代主流電池的兩大挑戰(zhàn)

量產(chǎn)后的HJT電池能否成為新一代主流光伏電池,取決于兩大因素:一是成本能否低于目前主流的PERC電池;二是轉(zhuǎn)換效率能否繼續(xù)保持對PERC的明顯優(yōu)勢。

據(jù)IHS Markit測算,目前產(chǎn)線產(chǎn)出的HJT電池轉(zhuǎn)換效率在24%左右,比PERC電池高兩到三個百分點;單位制造成本比PERC電池高兩成。胡丹表示,HJT電池的性價比目前低于PERC電池,異質(zhì)結(jié)的性價比需要等產(chǎn)業(yè)鏈配套,規(guī)模擴大實現(xiàn)成本競爭力。難以判斷HJT的性價比何時才能達到甚至反超PERC。

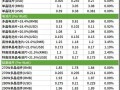

HJT電池成本主要包括自硅料、漿料、折舊和靶材,分別占總成本的47%、24%、6%和5%。中信建投證券發(fā)布的研報稱,HJT電池的硅料成本可通過減薄硅片的方式下降,未來減薄空間約為45%;漿料成本的降低空間主要來自減量和降價,未來減量空間為40%、降價空間為30%;折舊成本主要來自設(shè)備投資,目前進口設(shè)備整線投資水平超過 8 億元/GW,全部國產(chǎn)化后成本預(yù)計將降至 5 億元/GW。

相關(guān)企業(yè)對HJT電池成本下降潛力持樂觀態(tài)度。晉能科技是最早布局HJT電池的企業(yè)之一,該公司于2017年開建0.2GW的中試產(chǎn)線。 目前,晉能科技HJT電池成本是PERC電池的138%,該公司計劃近期將成本下降至PERC電池的108%。

晉能科技總經(jīng)理楊立友對《財經(jīng)》記者表示,漿料、設(shè)備等多個因素都有較大的成本下降潛力。例如,主要依靠進口的制絨添加劑即將實現(xiàn)國產(chǎn)化,這部分成本降幅可達80%以上。另外,HJT電池的銀漿耗量大約是傳統(tǒng)電池的五倍, 通過升級技術(shù)水平即可降低銀漿耗量,降幅大概在50%-70%之間。

HJT電池和PERC電池均屬單晶硅太陽能電池,兩者的理論轉(zhuǎn)換效率上限均為29%。中國實驗室效率最高的單晶硅太陽電池紀(jì)錄由漢能集團保持——25.1%,這也是6英寸HJT太陽電池的世界最高效率。

多位業(yè)界人士認(rèn)為,量產(chǎn)PERC電池的效率已逼近天花板,進一步提升的空間有限。PERC電池目前平均量產(chǎn)轉(zhuǎn)換效率為22.4%-22.5%,最高效率接近23%。王文靜說,23%或許是PERC電池的瓶頸,繼續(xù)提高效率的難度明顯增加。目前HJT電池量產(chǎn)效率基本都在24%左右,保持1.5個百分點以上的效率優(yōu)勢,HJT電池才有望全面替代PERC電池。

目前晉能科技的HJT中試產(chǎn)線平均轉(zhuǎn)換效率為23.85%,預(yù)計今年年底達到24.2%。東方日升目前量產(chǎn)的HJT電池最高效率為24.2%。通威股份的HJT電池產(chǎn)線在今年4月前達到的最高轉(zhuǎn)換效率為24.6%。

資料來源:中國光伏行業(yè)協(xié)會

新能源智庫SOLARZOOM發(fā)布的報告稱,當(dāng)前HJT相比PERC電池的生產(chǎn)成本高0.18元/W,但在轉(zhuǎn)換效率上高1.5個百分點,因此,從全生命周期里看,HJT電池成本已比PERC電池低0.08元/W左右。到2021-2022年,HJT的生產(chǎn)成本將與PERC持平或更低,總成本將低于PERC電池0.2元/W。

樂觀者認(rèn)為,HJT電池大規(guī)模量產(chǎn)后,將加快對PERC電池的替代進程,兩年左右的時間就有望超越PERC的性價比。王文靜則認(rèn)為,HJT電池性價比超越PERC電池還需要三年左右的時間。HJT電池與PERC電池將會在未來幾年里互相競爭,成為并存的兩大主流產(chǎn)品。

光伏產(chǎn)業(yè)格局會重塑嗎?

在光伏產(chǎn)業(yè)快速發(fā)展十余年里,兩次技術(shù)躍遷已推動產(chǎn)業(yè)格局兩輪洗牌。

光伏產(chǎn)業(yè)第一次大洗牌始于2010年前后。2009年之前,硅料成本高昂,光伏晶硅產(chǎn)品成本因此居高不下,非晶硅的薄膜太陽能技術(shù)被看好。2009年,保利協(xié)鑫發(fā)明冷氫化工藝量產(chǎn)硅料,成本大幅下降。隨后,歐美削減太陽能電價補貼,并對中國光伏企業(yè)征收懲罰性關(guān)稅,中國光伏企業(yè)銷量驟降。于是,高價硅料采購較多、押寶薄膜太陽能技術(shù)的光伏企業(yè)紛紛倒下,當(dāng)時最大光伏企業(yè)的無錫尚德破產(chǎn),英利陷入債務(wù)危機被迫重組。而享受低價硅料優(yōu)勢的保利協(xié)鑫逐漸成為行業(yè)龍頭,并大力發(fā)展多晶硅片。

2013年,以隆基股份為代表的新興勢力大力發(fā)展成本高但轉(zhuǎn)換效率更高的單晶硅片。當(dāng)年多晶硅片的市場占有率超過80%,單晶硅片不到20%。隨著成本降低,單晶硅性價比逐漸超過多晶硅。從2016年開始,堅持多晶硅的保利協(xié)鑫逐漸失去市場,單晶硅PERC電池成為主流產(chǎn)品,是為光伏產(chǎn)業(yè)格局的第二次大洗牌。

這兩次技術(shù)躍遷分別發(fā)生在硅料和硅片環(huán)節(jié),當(dāng)下業(yè)內(nèi)共識是:下一次技術(shù)躍遷將發(fā)生在電池環(huán)節(jié)。

不過,除了HJT電池,其他幾款新一代電池也有競爭力。晶硅電池按照硅片型號可分為N型電池和P型電池。P型電池的極致即為PERC電池, N型電池是提高轉(zhuǎn)換效率的方向。與HJT同屬N型電池的PERT(鈍化發(fā)射極背表面全擴散電池,一種典型的雙面電池)、TOPCon(隧穿氧化鈍化接觸技術(shù)電池)、IBC(全背電極接觸晶硅太陽電池) 都有不同規(guī)模的擴產(chǎn) ,尤其是TOPCon電池,實際新增產(chǎn)能可能超越HJT。

顛覆以上太陽能電池材料的非晶硅電池——鈣鈦礦電池也受到業(yè)界高度關(guān)注。 鈣鈦礦電池的轉(zhuǎn)換效率上限更高,理論極限值為33%,鈣鈦礦電池和晶體硅組成的的疊層電池理論轉(zhuǎn)換率極限更是高達43%。

堅定看好HJT電池的業(yè)內(nèi)人士認(rèn)為,HJT和鈣鈦礦的疊層電池是十年內(nèi)的終極太陽能電池產(chǎn)品,它可以實現(xiàn)量產(chǎn)28%的轉(zhuǎn)換效率。因此,HJT電池產(chǎn)線的技術(shù)壽命可以長達十年。

鈣鈦礦太陽能組件效率世界紀(jì)錄保持者杭州纖納光電科技有限公司創(chuàng)始人姚冀眾對《財經(jīng)》記者表示,不管是PERC還是HJT,鈣鈦礦與其疊層的電池都可以大幅提高光電轉(zhuǎn)換效率,而鈣鈦礦材料的雙層電池轉(zhuǎn)化效率也可達到40%以上。假以時日,鈣鈦礦電池會更具有競爭力。

從光伏產(chǎn)業(yè)鏈的角度看,電池市場是更可能被重塑的環(huán)節(jié),電池產(chǎn)業(yè)集中度目前是光伏產(chǎn)業(yè)鏈里最低的,前十名企業(yè)總的市場占有率只在50%上下。

王文靜認(rèn)為,電池技術(shù)革新一旦成功,光伏產(chǎn)業(yè)格局必將再次洗牌。新技術(shù)所帶來的不確定性,使得中小企業(yè)有了逆襲的機遇。前兩次技術(shù)躍遷過程中倒下的龍頭企業(yè),多是源于其舊有技術(shù)產(chǎn)能過大,難以掉頭。如今,電池片已進入技術(shù)躍遷的新時期,龍頭企業(yè)應(yīng)該吸取歷史教訓(xùn),避免重蹈覆撤。

但企業(yè)人士態(tài)度更謹(jǐn)慎一些。“HJT和PERC的競爭還沒分勝負(fù)。我們想等超越PERC之后再唱高調(diào)。”某大力投資HJT電池的上市公司相關(guān)負(fù)責(zé)人說。