中國光伏行業(yè)

2019年回顧與2020年展望

一、2019年發(fā)展形勢

(一)產(chǎn)業(yè)規(guī)模

2019年,盡管在政策調(diào)整下,我國光伏應(yīng)用市場有所下滑,但受益于海外市場增長,我國光伏各環(huán)節(jié)產(chǎn)業(yè)規(guī)模依舊保持快速增長勢頭。截至2019年底,我國多晶硅產(chǎn)能達到46.2萬噸,同比增長19.4%,產(chǎn)量約34.2萬噸,同比增長32.0%;硅片產(chǎn)量134.6GW,同比增長25.7%;電池片產(chǎn)量108.6GW,同比增長27.7%;組件產(chǎn)量98.6GW,同比增長17.0%。

?。ǘ┻M出口情況

在海外市場的拉動下,2019年我國光伏產(chǎn)品出口額約207.8億美元,同比增長29%,“雙反”以來首次超過200億美元。其中,硅片出口額為20億美元,出口量51.8億片(約27.3GW),單晶硅片出口量約占70%;電池片出口額為14.7億美元,出口量約10.4GW;組件出口額為173.1億美元,出口量約66.6GW。硅片、電池片、組件出口量均超過2018年,創(chuàng)歷史新高。多晶硅進口方面,雖然國內(nèi)多晶硅供應(yīng)大幅提升,但隨著國內(nèi)硅片產(chǎn)能的持續(xù)擴大,對海外多晶硅的需求量仍未減弱。2019年,我國太陽能級多晶硅進口量約為14.1萬噸,同比增長12.8%,進口額約為11.7億美元;多晶硅進口單價約為8.3美元/Kg,同比下降38.9%。

?。ㄈ?yīng)用市場

2019年雖然我國光伏新增裝機再次同比下降,但是新增和累計光伏裝機容量仍繼續(xù)保持全球第一。2019年,我國新增光伏并網(wǎng)裝機容量達到30.1GW,同比下降32.0%;截至2019年底,累計光伏并網(wǎng)裝機量達到204.3GW,同比增長17.1%;全年光伏發(fā)電量2242.6億千瓦時,同比增長26.3%,占我國全年總發(fā)電量的3.1%,同比提高0.5個百分點。

2019年,我國光伏發(fā)電采取了優(yōu)先支持不需要國家補貼的平價項目,對需要國家補貼的項目采取競爭配置方式確定市場規(guī)模的管理方式。經(jīng)過競價最終確定了22.7GW的裝機規(guī)模,但因政策出臺時間較晚,項目建設(shè)時間不足半年,很多項目年底前無法并網(wǎng),再加上補貼拖欠導(dǎo)致民營企業(yè)投資積極性下降等原因,截止2019年底競價項目實際并網(wǎng)量只有目標規(guī)模的三分之一。在裝機結(jié)構(gòu)上,集中式光伏電站新增裝機17.91GW,同比降低23.1%,其中第四季度新增裝機10.18GW,是前三季度新增裝機總和(7.73GW)的1.32倍;分布式光伏新增裝機12.19GW,同比降低41.8%,其中戶用光伏市場發(fā)展超出預(yù)期,僅用4個月完成全年目標,10月戶用裝機達到100萬千瓦,為單月歷史最高水平。

(四)技術(shù)創(chuàng)新

產(chǎn)業(yè)化技術(shù)方面,多晶硅生產(chǎn)綜合電耗已降至70kWh/kg-si,受益于萬噸級設(shè)備的采用,設(shè)備投資成本已下降至1.1億元/千噸;硅片方面,單晶爐單爐投料量提升至1300kg,鑄錠單晶技術(shù)已開始產(chǎn)業(yè)化應(yīng)用,158.75mm、166mm等大硅片技術(shù)批量生產(chǎn);晶硅電池組件方面,PERC單晶電池產(chǎn)業(yè)化平均效率達到22.3%,N型電池研發(fā)、生產(chǎn)規(guī)模逐步擴大,60片單晶PERC組件功率達到320W。與此同時,我國光伏企業(yè)在PERC、TOPCon、異質(zhì)結(jié)、IBC等高效晶硅電池生產(chǎn)技術(shù)、薄膜電池技術(shù)研發(fā)上先后取得突破,并不斷刷新世界記錄。

前沿技術(shù)方面,鈣鈦礦電池研發(fā)效率不斷取得突破,纖納光電在其20MW量產(chǎn)線上生產(chǎn)出了轉(zhuǎn)換效率達到14.3%的鈣鈦礦薄膜組件,2019年先后兩次刷新世界紀錄,并被美國國家可再生能源實驗室(NREL)收錄到最新版的光伏組件效率進展圖中。協(xié)鑫納米制造的1300c㎡鈣鈦礦光伏組件轉(zhuǎn)化效率達13.48%,并已建成10MW級別大面積鈣鈦礦組件中試生產(chǎn)線。產(chǎn)業(yè)資本和風險投資也開始關(guān)注,金風科技與三峽資本先后以戰(zhàn)略投資者身份注資鈣鈦礦電池研發(fā)和生產(chǎn)企業(yè)。

生產(chǎn)成本方面,多晶硅生產(chǎn)全成本降至60元/kg以下,領(lǐng)先企業(yè)降至50元/kg以下。2019年企業(yè)單晶PERC組件成本降至1.31元/W左右,光伏發(fā)電系統(tǒng)初始全投資成本降至4.55元/W左右,度電成本降至0.28-0.5元/kWh,預(yù)計2020年光伏發(fā)電系統(tǒng)初始全投資成本可下降至4.35元/W左右。

?。ㄎ澹┊a(chǎn)業(yè)政策

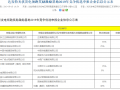

2019-2020年,我國光伏發(fā)電相關(guān)行業(yè)管理政策均有重大調(diào)整。在項目建設(shè)管理方面,由補貼驅(qū)動向平價優(yōu)先、補貼退坡轉(zhuǎn)變,由規(guī)?;芾硐蚴袌龌瘷C制調(diào)節(jié)轉(zhuǎn)變。在平價光伏發(fā)電項目項目管理方面,國家發(fā)展改革委、國家能源局1月發(fā)布《關(guān)于積極推進風電、光伏發(fā)電無補貼平價上網(wǎng)有關(guān)工作的通知》,正式啟動平價上網(wǎng)項目和低價上網(wǎng)試點項目建設(shè)。在需要國家補貼的光伏發(fā)電項目管理方面,4月,發(fā)改委價格司印發(fā)了《關(guān)于完善光伏發(fā)電上網(wǎng)電價機制有關(guān)問題的通知》(發(fā)改價格〔2019〕761號);5月,國家能源局印發(fā)了《關(guān)于2019年風電、光伏發(fā)電項目建設(shè)有關(guān)事項的通知》(國能發(fā)新能〔2019〕49號)。從總體思路上來看,轉(zhuǎn)變了以往由國家統(tǒng)一向各省下達年度建設(shè)規(guī)模的項目管理方式,而是由財政部、國家發(fā)展改革委、國家能源局三部委及有關(guān)部門聯(lián)合施策,財政部門定補貼額度、價格部門定價格上限、能源部門定競爭規(guī)則、企業(yè)定補貼強度、市場定建設(shè)規(guī)模、電網(wǎng)定消納能力,通過全國范圍內(nèi)的競爭性配置確定能夠獲得補貼的項目業(yè)主、電價補貼和總體規(guī)模。此外,對于戶用光伏項目進行單獨管理,安排了7.5億元的資金總額和0.18元/度的固定度電補貼。從執(zhí)行效果來看,在保證光伏發(fā)電建設(shè)總體規(guī)模的同時有力降低了補貼強度需求。據(jù)國家能源局數(shù)據(jù),總計2278.8642萬千瓦,3921個項目納入2019年國家競價補貼范圍,項目所需平均補貼強度低于0.07元/度,較2019年確定的指導(dǎo)電價所需的平均補貼強度下降50%。

在補貼兌付流程方面,2020年1月,財政部、國家發(fā)展改革委、國家能源局先后印發(fā)《關(guān)于促進非水可再生能源發(fā)電健康發(fā)展的若干意見》(財建〔2020〕4號)與《可再生能源電價附加資金管理辦法》(財建〔2020〕5號)。其中明確,國家不再發(fā)布可再生能源電價附加目錄,自2020年起,凡是符合條件的存量項目均納入補貼清單,這對于目前亟待交易的存量光伏電站來說,無疑是一個利好。

?。﹥r格和盈利

整體看,光伏產(chǎn)品價格繼續(xù)下滑。從產(chǎn)品類型來看,受需求下滑影響,多晶產(chǎn)品價格降幅明顯超過單晶產(chǎn)品,尤其是進入12月,多晶產(chǎn)品價格出現(xiàn)斷崖式下滑,企業(yè)盈利承壓,甚至開始虧現(xiàn)金流。從生產(chǎn)環(huán)節(jié)看,多晶硅環(huán)節(jié)因為產(chǎn)能供需失衡,價格一度跌穿成本線。對于多晶硅生產(chǎn)企業(yè),雖然單晶用多晶硅致密料價格保持平穩(wěn),但多晶用多晶硅料價格畸低;新線成本較低,但老線成本較高,綜合來看,多晶硅企業(yè)盈利能力不容樂觀。硅片環(huán)節(jié),2019年單晶硅片因為供不應(yīng)求,全年價格相對堅挺,盈利能力在制造環(huán)節(jié)中屬于首位。電池片環(huán)節(jié),在經(jīng)歷了2019年P(guān)ERC電池供過于求導(dǎo)致的價格滑坡后,盈利能力出現(xiàn)下滑,隨著四季度需求的回升,頭部企業(yè)的盈利能力基本恢復(fù)。組件環(huán)節(jié),多晶組件受益于海外市場和國內(nèi)扶貧和戶用市場的拉動,前三季度表現(xiàn)較好,價格未出現(xiàn)大幅下滑。但進入四季度隨著單晶組件價格的持續(xù)下滑,部分多晶訂單開始轉(zhuǎn)向單晶,導(dǎo)致多晶組件需求減弱,價格重新開始下跌;而單晶組件則因為國內(nèi)的需求啟動較晚價格下滑幅度較大,但因為電池片價格的快速下滑導(dǎo)致下半年的盈利能力持續(xù)走高。

?。ㄆ撸┩赓Q(mào)形勢

2019年,光伏對外貿(mào)易形勢仍然不容樂觀。美國雖然在2019年底終于決定豁免雙面組件的201關(guān)稅,但由于中美貿(mào)易的敏感關(guān)系和美國本土制造企業(yè)的強烈反對,豁免決定仍存變數(shù),況且在2019年這一豁免決定就已經(jīng)有所反復(fù)。此外,直接進口美國的光伏產(chǎn)品仍需疊加“雙反”、301關(guān)稅,直接出口貿(mào)易關(guān)稅成本仍然居高不下。

印度為了支持本土制造業(yè)的發(fā)展,相繼推出了印度制造、保障性關(guān)稅、BIS認證等政策。印度制造要求部分印度光伏發(fā)電項目必須采購印度本土生產(chǎn)的電池和組件。2019年10月,印度新能源和可再生能源部(MNRE)進一步要求只有在印度使用未擴散硅片制造的光伏電池才應(yīng)視為國產(chǎn)。BIS認證要求六種光伏產(chǎn)品需要通過該認證才能在印度市場銷售,其中包括晶硅組件、薄膜組件、光伏逆變器(延遲執(zhí)行)等。保障性關(guān)稅仍在延續(xù),但印度財政部于2020年2月1日宣布將進口光伏電池和組件的關(guān)稅由12.5%增加到20%,雖然該關(guān)稅目前處于豁免狀態(tài),但不排除保障性關(guān)稅取消后,該關(guān)稅被要求恢復(fù)。

此外,貿(mào)易保護也開始呈現(xiàn)新的表現(xiàn)形式——知識產(chǎn)權(quán)訴訟。2019年3月4日,韓華新能源分別在美國和德國對晶科能源控股有限公司、隆基綠能科技股份有限公司以及歐洲的REC Group提出訴訟,指控對其存在專利侵權(quán)行為。韓華起訴的專利侵權(quán)主要指向這三家公司生產(chǎn)的PERC電池技術(shù),這一技術(shù)已經(jīng)成為目前的產(chǎn)業(yè)化主流技術(shù)。盡管美國國際貿(mào)易委員會于11月提交的一份文件顯示,此案目前暫緩審理,預(yù)計未來兩周內(nèi)將作出不侵權(quán)判決,但截止目前仍未看到明確的最終裁決。如若韓華勝訴,一是將直接導(dǎo)致我國晶科、隆基、REC三家光伏企業(yè)的PERC電池組件喪失美國市場;二是將導(dǎo)致我國光伏企業(yè)不得不拋棄目前已大規(guī)模量產(chǎn)的PERC電池技術(shù),而轉(zhuǎn)向其他電池技術(shù),倒逼我光伏企業(yè)采取替代技術(shù),增加產(chǎn)品生產(chǎn)成本;三是可能作為其他貿(mào)易壁壘調(diào)查中的知識產(chǎn)權(quán)侵權(quán)證據(jù),并對我國光伏企業(yè)開拓其他海外市場造成不利影響。